Tổ chức đánh giá xếp hạng FiinGroup vừa có báo cáo đánh giá tác động của một số trường hợp vi phạm liên quan đến thị trường trái phiếu doanh nghiệp đến các đối tượng trên thị trường vốn Việt Nam.

Cụ thể theo đơn vị này, trong tuần qua, một số trường hợp vi phạm liên quan đến thị trường trái phiếu doanh nghiệp đã bị các cơ quan quản lý ra quyết định xử lý, cùng với đó là thông điệp từ Chính phủ với Công điện số 304 về chấn chỉnh hoạt động thị trường trái phiếu doanh nghiệp và đấu giá quyền sử dụng đất. Sự kiện này hiện là mối quan tâm hàng đầu của các nhà đầu tư và thành viên trên thị trường vốn của Việt Nam.

Chia sẻ từ góc nhìn của một đơn vị xếp hạng tín nhiệm, đơn vị trên đã đưa ra những đánh giá tác động cụ thể đến ngành bất động sản.

Trước hết, sức khỏe tài chính các công ty bất động sản về tổng thể vẫn ở mức tương đối an toàn. Ngoại trừ các công ty dự án được lập ra nhằm mục đích huy động vốn trái phiếu hoặc vay vốn tín dụng ngân hàng, ngành bất động sản nói chung và phân khúc bất động sản dân cư nói riêng vẫn cơ bản có mức độ đòn bẩy tài chính ở mức thấp tương đối so với giai đoạn năm trước.

Điều này thể hiện qua một số chỉ tiêu chủ chốt khi đánh giá năng lực tín dụng bao gồm: Hệ số nợ vay/vốn chủ sở hữu của các đơn vị bất động sản dân cư niêm yết hiện đang ở mức 0,7 lần; Hệ số đánh giá năng lực trả lãi EBITDA/chi phí lãi vay ở mức 1,8 lần và hệ số bao phủ nợ ngắn hạn ở mức 3,8 lần vào cuối 2021.

Tuy nhiên điểm đáng lưu ý, theo đơn vị đánh giá xếp hạng trên, là tình hình sức khỏe tài chính được ghi nhận trong bối cảnh tổng số lượng căn hộ bán được tại thị trường khu vực Hà Nội và TPHCM đã giảm chỉ còn chỉ còn chưa đến một nửa từ mức 29.000 căn/năm trong hai năm diễn ra Covid-19, so với mức 66.000 căn/năm trong giai đoạn năm trước đó từ 2015-2019.

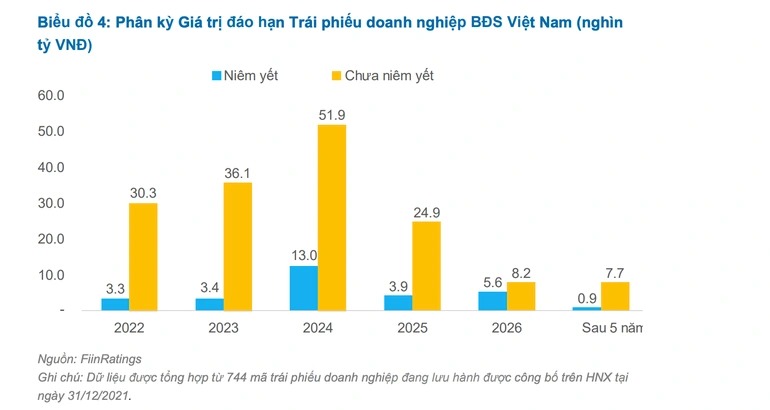

Vấn đề quan trọng khác là áp lực trả nợ trái phiếu đến hạn trong 2-3 năm tới đây. Quy mô dư nợ trái phiếu doanh nghiệp của ngành bất động sản khoảng 189.000 tỷ đồng vào cuối năm 2021 và số liệu của FiinGroup chỉ ra rằng 73% giá trị này sẽ có điểm rơi đáo hạn vào 3 năm tới đây (2022 - 2024).

|

|

"Điều này không chỉ tạo áp lực trả nợ lớn hơn của các doanh nghiệp bất động sản trong bối cảnh dần hồi phục sau Covid-19 và trước những thay đổi pháp lý và những sự kiện gần đây mà theo chúng tôi còn tác động đến rủi ro thanh khoản của các đại lý phân phối có cam kết mua lại trái phiếu, chính là các định chế tài chính như công ty chứng khoán và ngân hàng", chuyên gia công ty đánh giá xếp hạng trên cho hay.

Ngoài ra theo đơn vị này, áp lực trả nợ này có thể tác động đến rủi ro của thị trường cổ phiếu do cổ phiếu được cầm cố để làm đảm bảo cho trái phiếu hoặc được cầm cố để lấy nguồn mua trái phiếu chất lượng thấp hoặc có vấn đề như các cơ quan quản lý đã chỉ ra.

Tác giả: Nguyễn Mạnh

Nguồn tin: Báo Dân Trí